DIN77230

Intransparenz, subjektive Beratung, falsche Priorisierung - all das soll mit der DIN77230 der Vergangenheit angehören. Doch was ist die DIN 77230?

Zusammenfassung

Das Wichtigste in Kürze

Definition

Was ist die DIN77230?

Die DIN77230 "Finanzanalyse für Privathaushalte" ist eine von einem Expertengremium aus Wissenschaftlern, Verbraucherschützern und weiteren Experten verfasste Norm, die wissenschaftlich fundiert und nachvollziehbar eine objektive, transparente und ganzheitliche, nach Prioritäten geordnete Finanzanalyse bietet . Sie schafft einen neuen Qualitätsstandard für die Finanzanalyse von Privathaushalten. Bei der Analyse wird festgestellt, welche Finanz- und Versicherungsrisiken ein Kunde grundsätzlich hat, welche bereits gelöst wurden und welche Lücken noch bestehen. Die Finanzthemen werden in der Rangfolgenmatrix nach Prioritäten geordnet. Letztendlich sorgt die DIN für einen klaren Überblick über deine Finanzen. Zertifizierte Berater wie wir müssen eine Theorie- und Praxisprüfung bestehen und eine zertifizierte Software nutzen, um mit einer Finanzanalyse nach DIN 77230 werben zu dürfen.

Historie

So ist die DIN77230 entstanden

In den 2000er Jahren häuften sich Berichte über Fehlberatungen & Vermögensschäden. Ursache sollen die mangelnde Ausbildung der Berater sowie intransparente Produkte und Interessenskonflikte gewesen sein. Durch sinkende Versorgungsleistungen der gesetzlichen Versorgungssysteme stieg zudem der Beratungsbedarf nach hochwertiger Finanz- & Versicherungsberatung. Neben einigen gesetzlichen Regulatorien kam es so zur Entwicklung der DIN 77230. 2014 hat daher das DEFINO Institut für Finanznorm die DIN77230 beantragt. Schließlich wurde die DIN 77230 am 18.01.2019 veröffentlicht.

Vergleich

DIN77230 - die einheitliche Blutanalyse

Die Norm trennt bewusst die Finanzanalyse (Diagnose) von der eventuell nachgelagerten Beratung (Therapie/Behandlung). Man kann das sehr schön mit der Analyse von Blut vergleichen. Die Finanzanalyse sollte wie auch die Erstellung eines Blutbilds bei jedem Arzt oder Labor das gleiche Ergebnis liefern schließlich ist der zu untersuchende Gegenstand gleich, egal ob man sein Blut in Labor A oder Labor B bringt. Bei der Analyse des gleichen Blutes in 10 verschiedenen Laboren sollen dementsprechend immer die gleichen Werte im Blut als Ergebnis ermittelt werden. Dazu werden Standards, Normen und vorgeschriebenen Prozesse festgelegt, die garantieren, dass du in jedem Labor das gleiche Ergebnis erhältst. Bis zur Einführung der DIN 77230 gab es diese Norm nicht. Das führte dazu, dass der gleiche Kunde bei 5 Beratern auch 5 unterschiedliche Analysen erhalten hat. Sollte jeder Berater die DIN 77230 nutzen, würde der Kunde künftig nur noch ein Ergebnis erhalten.

Ohne DIN77230

1

Kunde

5

Berater

5

Ergebnisse

Mit DIN77230

1

Kunde

5

Berater

1

Ergebnis

Ziele

Ziele der DIN77230

Objektivierbarkeit bedeutet in diesem Kontext, dass die Analyse auf nachvollziehbaren, messbaren und standardisierten Rahmenbedingungen basiert. Durch die Standardisierung soll sichergestellt werden, dass der Kunde das gleiche Analyseergebnis bei verschiedenen Beratern bekommt. Dadurch wird das Risiko einer falschen Priorisierung der verschiedenen Finanzthemen vermieden.

Eines der Hauptziele der DIN 77230 ist die Reproduzierbarkeit. Das bedeutet, dass jeder Beratungsprozess nachvollziehbar und identisch wiederholbar sein sollte. Der Kunde soll dadurch in der Lage sein, die Analyse des Beraters zu verstehen und nachvollziehen zu können.

Im Kontext der DIN 77230 bezieht sich die Reproduzierbarkeit insbesondere auf eine standardisierte Datenerfassung und eine standardisierte Risikoanalyse.

Durch die Standardisierung wird eine maximale Transparenz erreicht. Die Finanzthemen werden übersichtlich in einer Rangfolgenmatrix mit der entsprechenden Bedarfsstufe und Rangfolge abgebildet. Dadurch, dass es sich um eine allgemein anerkannte Norm handelt, steht die Analyse jenseits spezieller Interessen einzelner Produktanbieter und fördert damit eine objektive und kundenorientierte Finanzanalyse.

Der Begriff “ganzheitlich” bezieht sich auf eine umfassende, vollständige Betrachtung aller Finanzthemen. Dabei werden alle relevanten Aspekte oder Komponenten berücksichtigt anstatt nur einzelne Teilbereiche zu berücksichtigen. Eine ganzheitliche Finanzanalyse berücksichtigt also nicht nur dein vorhandenes Vermögen und deine Einnahmen, sondern auch deine Ausgaben und Schulden/Verbindlichkeiten, um so ein vollständiges Bild deiner finanziellen Situation zu bekommen.

Struktur & Vorgehensweise

Struktur der DIN77230

Die 3 Bedarfsstufen der DIN77230

-

2.

-

3.

Sicherung des finanziellen Grundbedarfs (Existenzschutz)

Stufe 1 soll den finanziellen Grundbedarf für heute und die Zukunft absichern und ein Abrutschen in die Grundversorgung/Bürgergeld verhindern. Als Ziel wird daher eine Absicherung und eine Vorsorge oberhalb der staatlichen Grundsicherung in Anlehnung an den Mindestlohn angestrebt. Der Mindestbedarf wird also durch den Mindestlohn (aktuell 12 Euro) multipliziert mit 168 Stunden pro Monat

→

Stufe 1 soll den finanziellen Grundbedarf für heute und die Zukunft absichern und ein Abrutschen in die Grundversorgung/Bürgergeld verhindern. Als Ziel wird daher eine Absicherung und eine Vorsorge oberhalb der staatlichen Grundsicherung in Anlehnung an den Mindestlohn angestrebt. Der Mindestbedarf wird also durch den Mindestlohn (aktuell 12 Euro) multipliziert mit 168 Stunden pro Monat

Stufe 2 überprüft, ob und inwieweit der persönliche Lebensstandard heute und in Zukunft, also auch im Ruhestand, gehalten werden kann. Dazu ist das vorhandene Einkommen unter anderem durch eine Arbeitskraftabsicherung abzusichern, vorhandene Vermögenswerte zu schützen und Vorsorge für notwendige Ersatzbeschaffungen zu treffen.

Stufe 3 strebt eine Verbesserung des Lebensstandards an und ist dementsprechend von der Priorität her weit hinten eingeordnet. Hierunter fallen unter anderem finanzielle Ziele & Wünsche wie beispielsweise die Finanzierung eines Eigenheims oder einer Weltreise. In der DIN zählen dazu Position 41 (Schaffung von Eigenkapital für den Erwerb von eigengenutztem Wohneigentum) sowie Position 42 (Weitere individuelle Ziele).

Die 5 Schritte der DIN77230

-

4.

-

5.

Aufnahme der Haushaltsdaten sowie Erstellung der Einnahmen-Ausgaben-Rechnung und der Vermögensbilanz

Die Daten, die ein zertifizierter Berater nach DIN77230 aufnehmen muss, sind genau festgelegt und umfassen unter anderem die Personen im Haushalt, Verdienst, Tätigkeitsstatus usw.. Es müssen alle Daten erfasst werden, um eine Einnahmen-Ausgaben-Rechnung sowie eine Vermögensbilanz zu erstellen und relevante Finanzthemen , Orientierungsgrößen und Istwerte zu ermitteln. Die Einnahmen-Ausgaben-Rechnung könnte dann beispielsweise wie folgt aussehen:

Einnahmen | Ausgaben |

|---|---|

Nettoerwerbseinkommen 2.500 Euro | Ausgaben Konsum (z. B. Essen, Kleidung, Mobilität, Hobbies) 700 Euro |

Nettovermögenseinkommen 50 Euro | Ausgaben Wohnen (z. B. Miete & Nebenkosten 700 Euro |

Cell | Sonstige Ausgaben (z. B. Versicherungen, Sparbeiträge, Unterhaltsverpflichtungen) 500 Euro |

Cell | Überschuss 650 Euro |

→

Die Daten, die ein zertifizierter Berater nach DIN77230 aufnehmen muss, sind genau festgelegt und umfassen unter anderem die Personen im Haushalt, Verdienst, Tätigkeitsstatus usw.. Es müssen alle Daten erfasst werden, um eine Einnahmen-Ausgaben-Rechnung sowie eine Vermögensbilanz zu erstellen und relevante Finanzthemen , Orientierungsgrößen und Istwerte zu ermitteln. Die Einnahmen-Ausgaben-Rechnung könnte dann beispielsweise wie folgt aussehen:

Einnahmen | Ausgaben |

|---|---|

Nettoerwerbseinkommen 2.500 Euro | Ausgaben Konsum (z. B. Essen, Kleidung, Mobilität, Hobbies) 700 Euro |

Nettovermögenseinkommen 50 Euro | Ausgaben Wohnen (z. B. Miete & Nebenkosten 700 Euro |

Cell | Sonstige Ausgaben (z. B. Versicherungen, Sparbeiträge, Unterhaltsverpflichtungen) 500 Euro |

Cell | Überschuss 650 Euro |

Im zweiten Schritt wird geprüft, welche Relevanz die jeweiligen Themen auf der jeweiligen Bedarfsstufe haben. Durch die beispielhafte Frage: "Sind Sie Halter von Hunden und/oder Pferden?" wird abgefragt, ob sich daraus ein Haftungsrisiko aus Hunde-/Pferdehaltung ergibt.

Hat sich in Schritt 2 ein mögliches Haftungsrisiko aus dem Besitz eines Hundes oder Pferdes ergeben, werden nun die entsprechenden Orientierungsgrößen dargestellt. Für die Tierhalterhaftpflicht sind das 10 Millionen Euro.

Nun wird erfasst, ob bereits eine Absicherung für das jeweilige Finanzthema vorhanden ist. Wenn bereits eine Tierhalterhaftpflichtversicherung vorhanden ist, wird die Versicherungssumme entsprechend erfasst. Beispielhaft könnte die Versicherungssumme einer bestehenden Hundehaftpflichtversicherung 5 Millionen Euro betragen.

Die Istwerte werden schließlich den Orientierungsgrößen gegenüber gestellt. Dies betrifft nur alle relevanten Finanzthemen. Am Beispiel des Tierhalterhaftpflichtrisikos und der bestehenden Hundehaftpflichtversicherung mit einer Versicherungssumme von 5 Millionen Euro wird diese der Empfehlung von 10 Millionen Euro gegenübergestellt. Beispiel:

Rangfolgenmatrix nach DIN 77230

Nachfolgende Rangfolgenmatrix stellt dar, welche Absicherungs-, Vorsorge- oder Vermögensbereiche priorisiert abgesichert werden sollten. Zunächst wird eine Absicherung und Vorsorge zur Sicherung des finanziellen Grundbedarfs gebildet. Diese dient dem Existenzschutz. Die erste Spalte zeigt den Rang sowie die oben erläuterten Bedarfsstufen an. 4 / 1 bedeutet beispielsweise das Thema befindet sich auf Rang 4 in der Bedarfsstufe 1, also einer Sicherung des finanziellen Grundbedarfs, in diesem Fall der Arbeitskraftverlust auf Berufs-/Dienstunfähigkeit in Höhe der Mindestbedarfsgröße. Die Mindestbedarfsgröße liegt bei der DIN zum Oktober 2022 bei 1.512 Euro monatlich und ergibt sich aus den üblichen Vollzeit-Arbeitsstunden multipliziert mit dem Mindestlohn. Auf Rang 24 findet sich dann erneut das Thema Arbeitskraftverlust aus Berufs-/Dienstunfähigkeit, hier gekennzeichnet in der ersten Spalte mit 24 / 2. Die 2 zeigt nun an, dass hier eine weitergehende Vorsorge angestrebt wird. Konkret bedeutet das: wenn zuvor die anderen Themen erfolgreich abgesichert wurden, kann nun eine weitergehende Absicherung der Berufs-/Dienstunfähigkeit angestrebt werden. Diese liegt nun für gesetzlich Krankenversicherte bei 80% des Nettoerwerbseinkommens (für privat versicherte Angestellte käme der Beitrag für die private Krankenversicherung noch obendrauf und für Selbständige ebenfalls der Beitrag für die Krankenversicherung sowie Beiträge zur Rentenversicherung).

Rang / Bedarfsstufe | Thema | Themenbereich |

|---|---|---|

1 / 1 | Kostenrisiko Krankheit (Grundschutz) | Vorsorge |

2 / 1 | Allgemeines Haftungsrisiko | Absicherung |

3 / 1 | Arbeitskraftverlust Erwerbsunfähigkeit (Grundschutz) | Vorsorge |

4 / 1 | Arbeitskraftverlust Berufs-/Dienstunfähigkeit (Grundschutz) | Vorsorge |

5 / 1 | Arbeitskraftverlust Arbeitsunfähigkeit (Grundschutz) | Vorsorge |

6 / 1 | Kostenrisiko Pflegebedürftigkeit (Grundschutz) | Vorsorge |

7 / 1 | Todesfallbedingte finanzielle Einbußen (Grundschutz) | Vorsorge |

8 / 1 | Haftungsrisiko Kraftfahrzeuge | Absicherung |

9 / 1 | Haftungsrisiko aus privater Tierhaltung | Absicherung |

10 / 1 | Haftungsrisiko aus Haus- und Grundbesitz | Absicherung |

11 / 1 | Haftungsrisiko Bau- und Sanierung | Absicherung |

12 / 1 | Haftungsrisiko Gewässerschaden (Heizöltank o.ä.) | Absicherung |

13 / 1 | Haftungsrisiko Photovoltaikanlage | Absicherung |

14 / 1 | Haftungsrisiko Jagd | Absicherung |

15 / 1 | Haftungsrisiko Luftfahrzeuge (inkl. Drohnen etc.) | Absicherung |

16 / 1 | Haftungsrisiko aus besonderer Tätigkeit und Ehrenamt | Absicherung |

17 / 1 | Haftungsrisiko Wasserfahrzeuge | Absicherung |

18 / 1 | Verhinderung kurzfristig drohender Zahlungsunfähigkeit | Vermögen |

19 / 1 | Schuldenrisiko aus Dispositions- und Konsumentenkrediten | Vermögen |

20 / 1 | Altersvorsorge (Grundschutz) | Vorsorge |

21 / 1 | Risiko aus Verlust/Beschädigung einer Immobilie | Absicherung |

22 / 1 | Kostenrisiko Krankheit Ausland | Vorsorge |

23 / 2 | Arbeitskraftverlust Erwerbsunfähigkeit | Vorsorge |

24 / 2 | Arbeitskraftverlust Berufs-/Dienstunfähigkeit | Vorsorge |

25 / 2 | Arbeitskraftverlust Arbeitsunfähigkeit | Vorsorge |

26 / 2 | Todesfallbedingte finanzielle Einbußen | Vorsorge |

27 / 2 | Aufbau Liquiditätsreserve | Vermögen |

28 / 2 | Invalidität/ Erwerbsunfähigkeit/ Berufsunfähigkeit | Vorsorge |

29 / 2 | Altersvorsorge | Vorsorge |

30 / 2 | Zinsänderungsrisiko bei Immobilienfinanzierungen | Vermögen |

31 / 2 | Kostenrisiko Pflegebedürftigkeit | Vorsorge |

32 / 2 | Risiko des Verlusts/der Beschädigung von Hausrat | Vermögen |

33 / 2 | Instandhaltung Immobilien | Vermögen |

34 / 2 | Kostenrisiko Krankheit aus stationären Zusatzleistungen | Vorsorge |

35 / 2 | Risiko von Folgekosten aus Unfall und Krankheit | Vorsorge |

36 / 2 | Kostenrisiko aus Rechtsdurchsetzung | Absicherung |

37 / 2 | Schaffung von Startkapital für die Ausbildung | Vermögen |

38 / 2 | Wesentliche Ersatzinvestitionen Sachwerte (ohne Immo) | Vermögen |

39 / 2 | Kostenrisiko Krankheit aus ambulanten, zahnmedizinischen und weiteren Zusatzleistungen | Vorsorge |

40 / 2 | Risiko des Verlusts/der Beschädigung von Fahrzeugen | Absicherung |

41 / 3 | Schaffung von Eigenkapital für den Erwerb von eigengenutztem Wohneigentum | Vermögen |

42 / 3 | Weitere individuelle Ziele | Vermögen |

Die Rangfolgenmatrix entsteht durch folgende Grundsätze und Prinzipien:

Prioritätsbildung nach DIN 77230

-

1.

-

2.

-

3.

-

4.

Allgegenwärtige Risiken > zukünftige Risiken

Allgegenwärtige Risiken sind wichtiger als zukünftige Risiken. Die Absicherung von Berufsunfähigkeit oder Todesfallrisiken sind zunächst wichtiger als die Absicherung von Altersarmut.

Grundsätze der DIN 77230

-

1.

-

2.

-

3.

1. Grundsatz - Objektivierbarkeit des Bedarfs

Es gibt einen klar erkennbaren Unterschied zwischen subjektiven Bedürfnissen und dem objektiv ermittelbaren Bedarf.

Beispiel:

Menschen schließen Versicherungen in der Regel aufgrund eines Sicherheitsbedürfnisses ab. Dieses ist allen gemein. Die eine Person sieht jedoch eine Unfallversicherung als wichtiger an als eine Berufsunfähigkeitsversicherung und bei einer anderen Person könnte es andersherum sein. Objektiv betrachtet nach DIN 77230 ist die Berufsunfähigkeitsversicherung zu priorisieren.

Rahmenparameter | ab 01.10.2022 | ab 01.02.2023 |

|---|---|---|

Inflation | 1,4 % | 1,9 % |

Mindestlohn | 12 € pro Stunde | 12 € pro Stunde |

Hochrechnung von Barvermögen und Kapitalanlagen in der Renditeklasse 1 | 1,0 % pro Jahr | 1,0 % pro Jahr |

Hochrechnung von Barvermögen und Kapitalanlagen in der Renditeklasse 2 | 4,5 % pro Jahr | 4,5 % pro Jahr |

durchschnittlicher Eigenanteil an den Pflegegesamtkosten | 1.800 € mtl. | 1.800 € mtl. |

pauschalisierter Faktor für den Wert von Hausrat | 650 € pro qm Wohnfläche | 650 € pro qm Wohnfläche |

Sparer-Pauschbetrag (je steuerpflichtige Person) | 801 € p.a. | 1.000 € p.a. |

BaföG-Höchstsatz | 934 € mtl. Grundbedarf: 452 € Wohnpauschale: 360 € Zuschlag KV: 94 € Zuschlag PV: 26 € | 934 € mtl. Grundbedarf: 452 € Wohnpauschale: 360 € Zuschlag KV: 94 € Zuschlag PV: 26 € |

Beitragsbemessungsgrenze Krankenversicherung / Pflege | 58.050 € | 59.850 € |

Mindestbeitragsbemessungsgrundlage Krankenversicherung / Pflegepflichtversicherung für freiwillige versicherte Selbständige/Freiberufler | 1.096,67 € mtl. | 1.131,67 € mtl. |

Allgemeiner Beitragssatz Rentenversicherung | 18,6 % | 18,6 % |

Allgemeiner Beitragssatz Arbeitslosenversicherung | 2,4 % | 2,6 % |

Allgemeiner Beitragssatz mit Anspruch auf Krankengeld ab dem 43. Tag | 14,6 % | 14,6 % |

durchschnittlicher Zusatzbeitrag für die gesetzliche Krankenversicherung | 1,3 % | 1,6 % |

Beitragssatz zur Pflegepflichtversicherung ohne Zuschlag | 3,05 % | 3,05 % |

Beitragssatz zur Pflegepflichtversicherung mit Zuschlag | 3,40 % | 3,40 % |

Mindestbeitrag der gesetzlichen Kranken-/Pflegepflichtversicherung für freiwillig versicherte Selbständige (nicht Existenzgründer/innen gem. § 57 SGB II oder § 421 I SGB III) | 207,82 € - 211,66 € mtl. | 217,85 € - 221,81 € mtl. |

Gesetzliche Rentenversicherung - halber Regelbeitrag für pflichtversicherte Selbständige / Freiberufler | 305,97 € (West) 292,95 € (Ost) | 315,74 € (West) 305,97 € (Ost) |

Beamtenversorgung: Jahressatz zur Ermittlung der individuellen Versorgungsansprüche eines Beamten | 1,8 % pro Jahr | 1,8 % pro Jahr |

Beamtenversorgung: Höchstgrenze zur Ermittlung der individuellen Versorgungsansprüche eines Beamten | 71,8 % | 71,8 % |

Beamtenversorgung: Einbaufaktor zur Ermittlung der individuellen Versrogungsansprüche eines Beamten | 0,9901 | 0,9901 |

Beamtenversorgung: Familienzuschlag Stufe 1 | 153,88 € | 153,88 € |

Beamtenversorgung: Maximalalter für die Berücksichtigung von Zurechnungszeiten zur Ermittlung der individuellen Versorgungsansprüche eines Beamten bei Dienstunfähigkeit | 60. Lebensjahr | 60. Lebensjahr |

Beamtenversorgung: Anrechnungsfaktor für die Berücksichtigung von Zurechnungszeiten zur Ermittlung der individuellen Versorgungsansprüche eines Beamten bei Dienstunfähigkeit | 2/3 | 2/3 |

Beamtenversorgung: Prozentsatz zur Ermittlung der amtsabhängigen Mindestversorgung | 35 % | 35 % |

Beamtenversorgung: Amtsunabhängige Mindestversorgung - relevante Besoldungsgruppe | A 4 | A 4 |

Beamtenversorgung: Amtsunabhängige Mindestversorgung - Erhöhungsbetrag | 30,68 € mtl. | 30,68 € mtl. |

Beamtenversorgung: Amtsunabhängige Mindestversorgung - Prozentsatz zur Ermittlung der amtsunabhängigen Mindestversorgung | 65 % | 65 % |

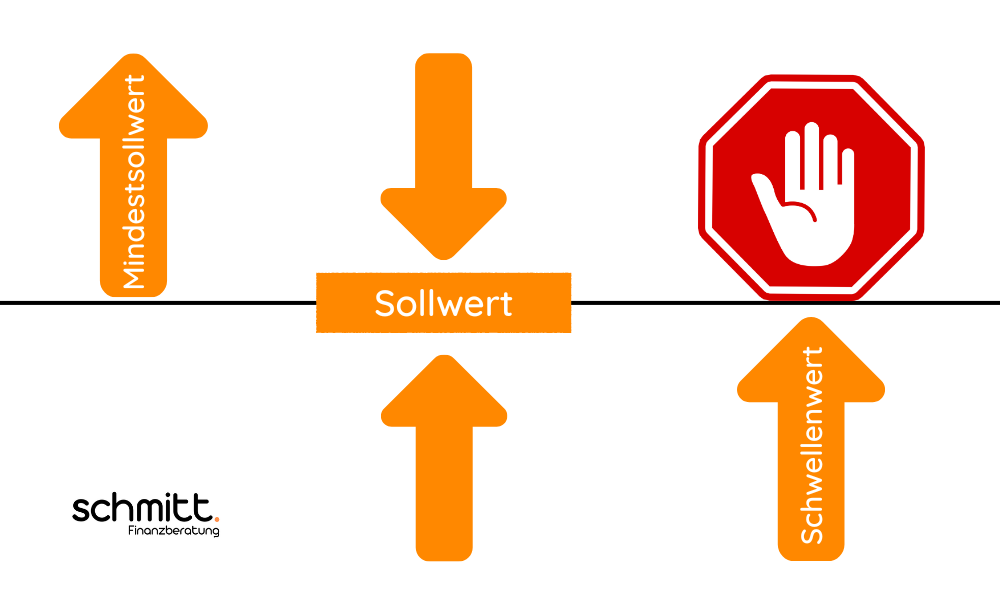

Mindestsollwert, Sollwert & Schwellenwert

Innerhalb der DIN 77230 werden Mindestsollwert, Sollwert und Schwellenwert unterschieden.

Mindestsollwert:

Der Mindestsollwert gibt an, wie hoch eine Absicherung oder Vorsorge mindestens ausfallen sollte. Ein Beispiel hierfür ist das allgemeine Haftungsrisiko auf Rang 2 welches durch eine Privathaftpflichtversicherung abgesichert werden kann. Hierfür legt die DIN einen Mindestsollwert fest. Dieser liegt bei 10 Millionen Euro, d.h. eine Privathaftpflichtversicherung sollte eine Versicherungssumme von mindestens 10 Millionen Euro haben.

Sollwert:

Bei dem Sollwert soll exakt diese Art oder Höhe von Absicherung oder Vorsorge vorhanden sein. Als Beispiel dient hier die Wohngebäudeversicherung. Feste Versicherungssummen nach Wert 1914 sind nicht mehr zeitgemäß. Die DIN hingegen empfiehlt eine Wohngebäudeversicherung mit Unterversicherungsverzicht wie es in der Hausratversicherung schon seit vielen Jahren empfohlen wird.

Schwellenwert:

Vom Schwellenwert spricht man beispielsweise beim Thema Schuldenrisiko aus Dispositions- und Konsumentenkrediten. Da diese Art von Krediten schnell Probleme bereiten können, legt die DIN 77230 hier einen Schwellenwert des 10-fachen monatlichen Nettogesamteinkommens fest. Das bedeutet beispielsweise: Du verdienst mit deinem Partner oder deiner Partnerin zusammen 4.000 Euro monatlich netto. Eure Dispositions- und Konsumentenkredite sollten 40.000 Euro also nicht übersteigen.

Grafik zu Mindestsollwert, Sollwert & Schwellenwert

Zielgruppen

An wen richtet sich die DIN77230?

Die DIN 77230 richtet sich insbesondere an private Haushalte/Verbraucher. Unternehmerische Bereiche werden nicht abgedeckt. In der Finanzanalyse nach DIN muss die Unternehmensebene daher gesondert betrachtet werden. Darüber hinaus können lediglich typisierte Haushalte mit bis zu zwei Haushaltsverantwortlichen und wirtschaftlich abhängigen Kindern berücksichtigt werden. Bei einer Familienkonstellation mit drei Haushaltsverantwortlichen würde die DIN daher nicht zu 100% funktionieren.

Vorteile der DIN77230

Die Norm legt klar und deutlich die Schritte fest, die bei der Durchführung einer Finanzanalyse befolgt werden müssen und ist daher sehr transparent. Die Norm basiert auf bewährten wissenschaftlichen Methoden der Finanzanalyse. Sie nimmt Bezug auf anerkannte mathematische Verfahren und Modelle zur Risikobewertung und bietet somit eine nachprüfbare Grundlage. Viele Verbraucherschützer empfehlen daher Berater, die DIN 77230 zertifiziert sind.

Durch die transparent verfügbaren Rahmenparameter, der öffentlich einsehbaren Rangfolgenmatrix und der standardisierten Analyse gilt eine Finanzanalyse nach DIN 77230 als verständlich und nachvollziehbar.

Ein zertifizierter Berater nach DIN 77230 hat sich an die Vorgaben der DIN zu halten. Das bedeutet, dass die Analyse objektiv ist. Dadurch, dass die Analyse von einem unabhängigen Gremium ins Leben gerufen wurde, gilt sie auch als unabhängig.

Bei der Finanzanalyse nach DIN 77230 werden potentielle Gefahren & Risiken erfasst und nach Wichtigkeit geordnet. Hier spielt also die Herleitung der Rangfolge eine wesentliche Folge.

Die Ergebnisse dürfen nur durch eine zertifizierte Software dargestellt werden. Die Ergebnisdarstellung gilt daher als neutral und unabhängig.

Mit einer zertifizierten Analyse erhältst du eine quantitative Bewertung deiner finanziellen Situation und erkennst schnell, ob deine finanziellen Themen quantitativ ausreichend abgesichert sind.

Kritik und Nachteile der DIN77230

Aufgrund der Komplexität erfordert eine Analyse nach DIN 77230 einen höheren Zeitaufwand. Dem entgegen steht eine objektivierbare, reproduzierbare und transparente Analyse und für dich als Kunden eine gewisse Sicherheit.

Eine gute Finanzberatung ist auch dadurch gekennzeichnet, dass eine fortlaufende Betreuung und Aktualisierung stattfindet. Eine Analyse nach DIN77230 ist daher nur dann gut, wenn auch regelmäßige Aktualisierungen einbezogen werden und Änderungen in der Lebenssituation zeitnah einbezogen werden. Hier bist auch du als Kunde gefragt, regelmäßig deinem Berater Änderungen mitzuteilen.

Für Kunden mit einem sehr hohen Vermögen und/oder Einkommen ist die Analyse nach DIN 77230 ggf. nicht zu 100% geeignet.

Besonders komplexe Konstellationen können nicht in voller Gänze berücksichtigt werden. Sprich uns einfach an und wir schauen, ob die DIN77230 in deinem Fall geeignet ist.

Bei der Analyse nach DIN 77230 handelt es sich um ein standardisiertes Verfahren zur Finanzanalyse, die auf wissenschaftlichen Kriterien beruhen. Die Wichtigkeit der notwendigen Absicherungen entstehen durch einige Grundsätze und Thesen.

Individuelle Präferenzen des Kunden werden in der Analyse nicht berücksichtigt. Das ist Aufgabe des Beraters in der auf die Analyse folgende ganzheitliche Finanzberatung.

Bei der Finanzanalyse nach DIN 77230 findet keine qualitative Bewertung der Versicherungs- oder Anlageprodukte statt. Eine Privathaftpflichtversicherung mit einer Deckungssumme von mindestens 10 Millionen Euro würde also den Kriterien nach DIN 77230 genügen, unabhängig davon, ob wichtige Bausteine wie beispielsweise eine Forderungsausfalldeckung, deliktunfähige Kinder oder eine Neuwertentschädigung versichert wären oder nicht.

In der DIN77230 werden Pauschalen angesetzt. Eine Hausratversicherung beispielsweiser gilt als ausreichend wenn 650 Euro pro Quadratmeter versichert sind unabhängig davon ob der eigene Hausrat ggf. mehr wert ist.

Die Finanzanalyse nach DIN 77230 bildet lediglich gemäß der Kriterien (allgegenwärtige Risiken vor zukünftigen Risiken usw.) eine Rangfolge der wichtigsten Versicherungen. Ob diese Versicherungen bezahlbar sind (bspw. eine Berufsunfähigkeitsversicherung für teure Berufsgruppen) wird nicht berücksichtigt.

Nicht alle Versicherungen, die es in Deutschland gibt oder unserer Meinung nach wichtig sind, werden berücksichtigt. Haustiere zählen in vielen Familien nachvollziehbar als gleichwertige Familienmitglieder. Während für Kinder die Krankenversicherung als wichtigste Versicherung gilt, ist das bei Tieren in der DIN 77230 bisher noch gar nicht berücksichtigt. Wir empfehlen daher unseren Kunden regelmäßig Tierkrankenversicherungen.

FAQ & Begriffe

Häufige Fragen zur Finanzanalyse nach DIN 77230

Die Basisfinanzanalyse nach DIN 77230 ist ein standardisiertes Verfahren zur Ermittlung des finanziellen Status einer Person. Dieser Standard wurde von dem Deutschen Institut für Normung e.V. (DIN) im Januar 2019 veröffentlicht. Ziel dieser Norm ist es, die finanzielle Situation und den Bedarf eines Kunden objektiv, reproduzierbar und transparent zu analysieren.

Der Prozess beinhaltet eine genaue Untersuchung verschiedener Aspekte des finanziellen Profils eines Kunden, wie Einkommen, Ausgaben, Vermögen, Versicherungen und Altersvorsorge. Schau dich gerne auf unserer Seite um - alle Fragen, die du hast, sollten hier beantwortet werden.

Es hängt von deinem Tarif ab, ob und in welcher Höhe Vandalismus versichert ist. Bei einigen Anbietern sind beispielsweise Vandalismusschäden nicht oder nur mangelhaft versichert. Ein Vergleich der Anbieter und Tarife ist daher sehr wichtig.

Eine 100% ige Objektivität ist unserer Meinung nach, egal wie sehr man es sich einredet, nicht möglich. Weder Honorarberater noch Versicherungsmakler sind zu 100% unabhängig. Der Honorarberater hat möglicherweise das Interesse, eine Beratung möglichst ausführlich zu gestalten sofern dieser ein Stundenhonorar nimmt. Nimmt ein Honorarberater hingegen eine feste Vergütung von beispielsweise 1.000 Euro für die Vermittlung einer Rentenversicherung, so hat dieser sicherlich das Interesse, die Beratung möglichst kurz zu halten um einen möglichst hohen Stundenlohn zu haben und mehr Mandanten beraten zu können. Zudem ist die Produktauswahl teilweise noch sehr eingeschränkt da nicht jede Versicherung Nettotarife/Honorartarife anbietet. Es kann also vorkommen, dass ein Provisionstarif mit vergleichbaren Leistungen günstiger ist als ein Honorartarif/Nettotarif. Wenn zusätzlich dann noch für die Vermittlung ein Honorar anfällt, kann es sein, dass eine Beratung durch einen Versicherungsmakler sicher die günstigere/bessere Wahl gewesen wäre. Einem Versicherungsmakler wird manchmal vorgeworfen, dass dieser abhängig von Provisionen berät. Wenn die eine Versicherung 4% Provision zahlt und die andere 5%, ist rein finanziell betrachtet, sicherlich der Tarif mit den 5% interessanter für einen Versicherungsmakler. Unserer Meinung nach setzt sich jedoch langfristig jedoch nur derjenige durch, der eine gute Beratung und einen exzellenten Service bietet. Bietet beispielsweise die Versicherung, die 5% Provision bietet, einen Tarif mit schlechteren Leistungen an oder verhält sich im Schadenfall nur mangelhaft, ist das sicherlich zu kurz gedacht. Unserer Meinung nach ist die Beratung bei einem Versicherungsmakler wie uns am vorteilhaftesten. Wir können provisionsfreie Tarife ebenfalls vermitteln in Sparten, in denen Provisionen große Auswirkungen haben wie beispielsweise in der Altersvorsorge. Für eine Haftpflichtversicherung, die hingegen nur 50 Euro im Jahr kostet, ist ein Provisionstarif sicher eine bessere Lösung als für die Beratung zu einer Haftpflichtversicherung ein separates Honorar zu zahlen.

Um die Zertifizierung nach DIN 77230 kümmert sich Defino. Wenn du als Berater ebenfalls zertifiziert werden möchtest, melde dich einfach bei Defino. Als Lernplattform zur Vorbereitung auf die Prüfung haben wir Finanzlernwelt.com genutzt und können diesen Anbieter ebenfalls empfehlen. Du suchst einen zertifizierten Finanzberater nach DIN 77230? Dann nutze gerne die Beratersuche von Defino. Natürlich kannst du uns auch einfach anfragen. Wir beraten deutschlandweit per Videokonferenz.

Die DIN 77230 ist eine deutsche Norm zur standardisierten Finanzanalyse, die auf dieser Seite ausführlich erklärt wird. Das Ziel der Norm ist eine höhere Transparenz, Objektivierbarkeit und Reproduzierbarkeit.

Die Rahmenparameter der DIN 77230 haben wir dir hier dargestellt: Rahmenparameter DIN 77230.

Die Ziele der DIN 77230 sind eine erhöhte Transparenz, Objektivierbarkeit und Reproduzierbarkeit bei einer ganzheitlichen Finanzanalyse.

Bei der Finanzanalyse nach DIN 77230 werden bis zu 42 Finanzthemen analysiert. Eine Übersicht dieser Finanzthemen findest du in unserer Rangfolgenmatrix.

Bei der Finanzanalyse nach DIN 77230 werden bis zu 42 Finanzthemen analysiert. Welche das sind, erfährst du mit einem Blick in unsere Rangfolgenmatrix.

Die DIN 77230 ist auch für die private Finanzanalyse für Ärzte sinnvoll, da Ansprüche aus Versorgungswerkern ebenfalls berücksichtigt werden können.

Die Finanzthemen nach DIN 77230 werden die Finanzthemen nach 4 Kriterien priorisiert. Welche das sind, erfährst du in unserer Übersicht zur Herleitung der Rangfolge.

Die Basisfinanzanalyse nach DIN 77230 ist ein standardisiertes Verfahren zur Ermittlung des finanziellen Status einer Person. Dieser Standard wurde von dem Deutschen Institut für Normung e.V. (DIN) im Januar 2019 veröffentlicht. Ziel dieser Norm ist es, die finanzielle Situation und den Bedarf eines Kunden objektiv, reproduzierbar und transparent zu analysieren.

Der Prozess beinhaltet eine genaue Untersuchung verschiedener Aspekte des finanziellen Profils eines Kunden, wie Einkommen, Ausgaben, Vermögen, Versicherungen und Altersvorsorge. Schau dich gerne auf unserer Seite um - alle Fragen, die du hast, sollten hier beantwortet werden.